Таким образом, оказалось, что гений Баффета в том, что он раньше всех понял выгоду от инвестирования, основанного на определении ценности, и ни когда не сворачивал с выбранного пути. Возможно именно это Баффет и имеет ввиду, постоянно цитируя слова Грэхема: "инвесторам необязательно делать необыкновенные вещи, чтобы получить необыкновенные прибыли".

Экономисты раскрыли секреты Уоррена Баффета

_____

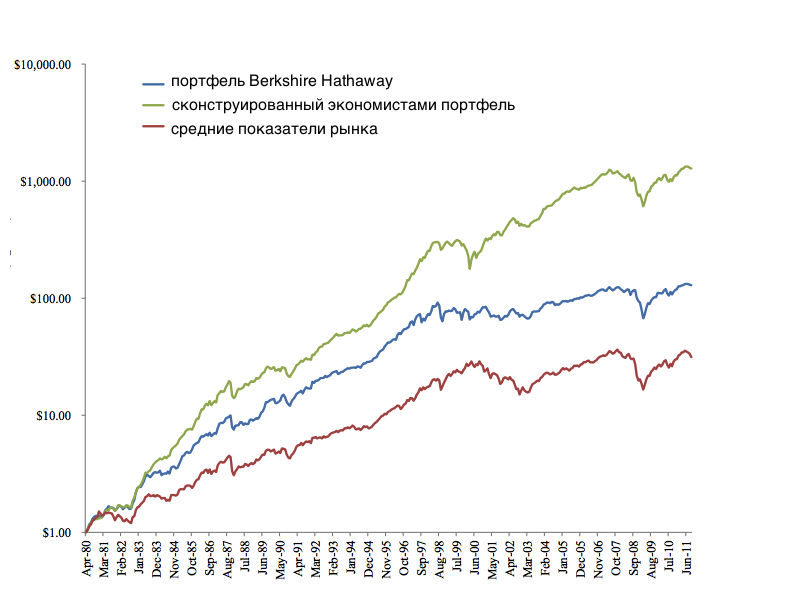

Доходы самого успешного инвестора планеты Уоррена Баффета - это не магия и не удача. Проанализировав работу его компании Berkshire Hathaway на протяжении последних 30 лет, экономисты пришли к выводу, что секрет успеха Баффета в правильном балансе между собственным и заемным капиталом и умении выбирать дешевые и безопасные активы

Омаха. 5 декабря. FINMARKET.RU - О репутации Уоррена Баффета говорит само его прозвище - "Оракул из Омахи" (Омаха - это родной город Баффета и место, где до сих пор располагается штаб-квартира его компании Berkshire Hathaway). В мире написаны сотни книг, анализирующих причины успеха Баффета. Самые популярные версии - невероятная личная удача и интуиция Баффета. Действительно, сложно понять, как имея первоначальный капитал в $10 тысяч Баффет сумел заработать $46,5 млрд и стать одним из самых богатых людей США. Респектабельные экономисты, изучающие эффективность рынка, объясняли доходы бизнесмена удачным стечением обстоятельств. На знаменитой конференции Колумбийской бизнес-школы, посвященной 50-летию культовой книги "Анализ ценных бумаг" Бенджамина Грэхема и Дэвида Додда, профессор Гарварда Майкл Дженсен заявил, что Баффет - это просто счастливчик, который всегда угадывает, какой стороной упадет монета. Сам "Оракул из Омахи" на это вежливо ответил, что он просто умеет выбирать акции, которые принесут прибыль, и черпает вдохновение из идей Грэхема и Додда. Правила хороших инвесторов Грэхем и Додд - отцы-основатели стратегии вложения капитала, которая называется "инвестирование на основе ценности". Их книга была впервые опубликована в 1934 году и стала настоящей Библией для инвесторов. В ней экономисты подвели итоги Великой депрессии. По их мнению, Уолл-стрит сама виновата в беспрецедентных потерях. Инвесторы слишком увлекались размером текущей прибыли на акцию и совсем не анализировали динамику прибыли компании. Грэхем и Додд советовали рыночным игрокам внимательно изучать состояние бизнеса тех предприятий, чьи акции им интересны. Ценность компаний и их "качество" помогают предсказать размеры будущих прибылей инвесторов, утверждали экономисты. Однако до последнего времени у аналитиков не было уверенности, что эта красивая теория работает в реальной жизни и может объяснить успехи Баффета. Препарируя Баффета Экономисты консалтинговой фирмы AQR Capital Management Андреа Фрацилли и Девид Кобиллер вместе с профессором Копенгагенской бизнес-школы Лассе Педерсоном решили поставить точку в этой дискуссии и провели многофакторынй анализ ценных бумаг, которые покупает Berkshire Hathaway. Для начала они сравнили, как отличается показатель эффективности инвестиционного портфеля - "коэффициент Шарпа" - портфеля Баффета и портфелей других инвестиционных фондов. Чем выше коэффициент, тем лучше результаты, которые показывает инвестиционный портфель по отношению к принятым рискам. Для вычисления этого показателя экономисты использовали данные по акциям из портфеля Berkshire Hathaway, которые торговались на рынке больше 30 лет. Оказалось, что портфель BH имеет самый высокий коэффициент Шарпа среди всех американских инвестфондов. За период с 1976 года по 2011 год он составил 0,76. И хотя, коэффициент в два раза выше, чем в среднем по рынку, он не так высок, как могли бы вообразить многие инвесторы. Еще один индикатор эффективности вложений - коэффициент определения ценности (Appraisal ratio) - у Berkshire Hathaway ниже - 0,66. Это не приближает нас к разгадке секретов Баффета, решили ученые. Да, коэффициент Шарпа у BH достаточно хорош, но не идеален. Его величина говорит о том, что инвестиционная компания Баффета имеет высокий средний доход, но и идет на значительный риск, который приводит к периодам потерь. Как же тогда Баффет стал одними из самых богатых в мире людей? В поисках ответов Фрацилли, Кобиллер и Педерсон стали изучать уровень левереджа (соотношения собственного и заемного капитала) Berkshire Hathaway и выяснили, что, благодаря очень скромному кредитному плечу, на протяжении десятилетий "Оракулу" удавалось спокойно переждать тяжелые периоды, когда всем остальным приходилось распродавать активы, чтобы отдать долги. Но и маленький левердж не помогает разгадать все секреты Баффета. Остался один очень важный вопрос - по какому принципу он выбирает ценные бумаги? Что общего между акциями и носками Экономисты решили выделить несколько общих черт ценных бумаг из портфеля Баффета. Все акции, приобретенные Berkshire Hathaway соответствовали следующим характеристикам: они были безопасными ( с низким бета-коэффициентом, то есть их доходность с течением времени менялась меньше, средняя доходность по рынку), дешевыми и высокого качества (стоимость стабильно росла, выплаты по ним регулярно увеличивались). Другими словами акции из портфеля Баффета удовлетворяли всем критериям Грэхема и Додда. Сам Баффет в шутку объяснял свой выбор таким образом: "Говорим ли мы о носках или об акциях, мне нравится делать качественные покупки по низким ценам" (в английском языке слова stocks (акции) и socks (носки) звучат практически одинаково). Получается, что Баффет просто строго следовал советам Грэхема и Додда на протяжении десятков лет. Гений или педант Неугомонные Фрацилли, Кобиллер и Педерсон на этом не успокоились. Они решили проверить, что было бы, если бы другие инвесторы поступали, как и Баффет, и сконструировали портфель, похожий на портфель Berkshire Hathaway. Акции в нем по большинству показателей совпадали с ценными бумагами "Оракла из Омахи". Оказалось, что показатели воображаемого инвестфонда не сильно отличались бы от результатов Berkshire Hathaway.

- 3840 просмотров